Desde IDC España se ha anunciado recientemente el lanzamiento de un nuevo informe denominado “Validación de la identidad digital en el onboarding financiero”.

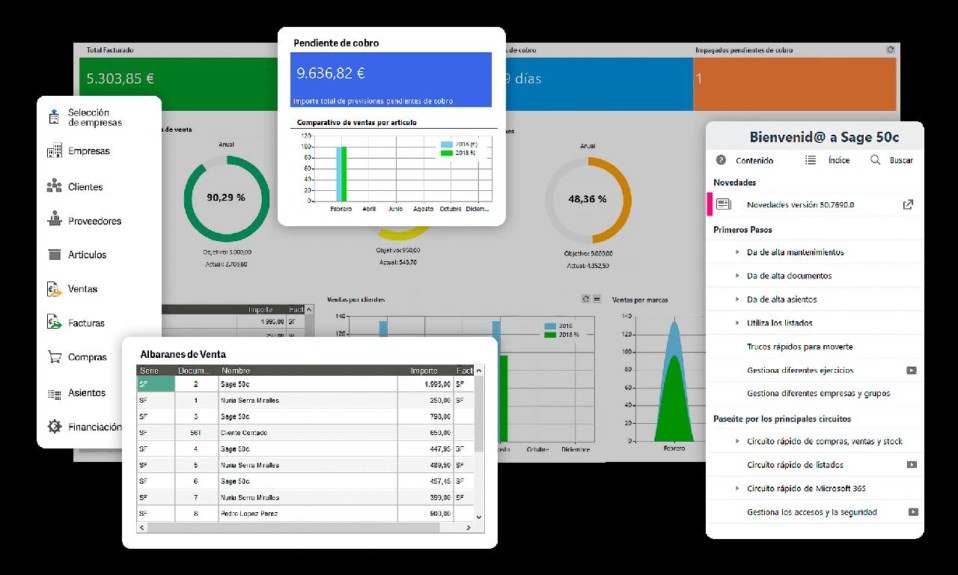

En el informe, patrocinado por Mitek, se explica que las organizaciones del sector financiero continúan mejorando sus infraestructuras digitales. Además, se han destacado las inversiones y las innovaciones tecnológicas en el sector bancario.

Los bancos en Europa Occidental, según la investigación, invertirán más de 12 mil millones de euros en sus estrategias de transformación digital en 2019, con un crecimiento sostenido de +17,8% (CAGR) en los próximos tres años.

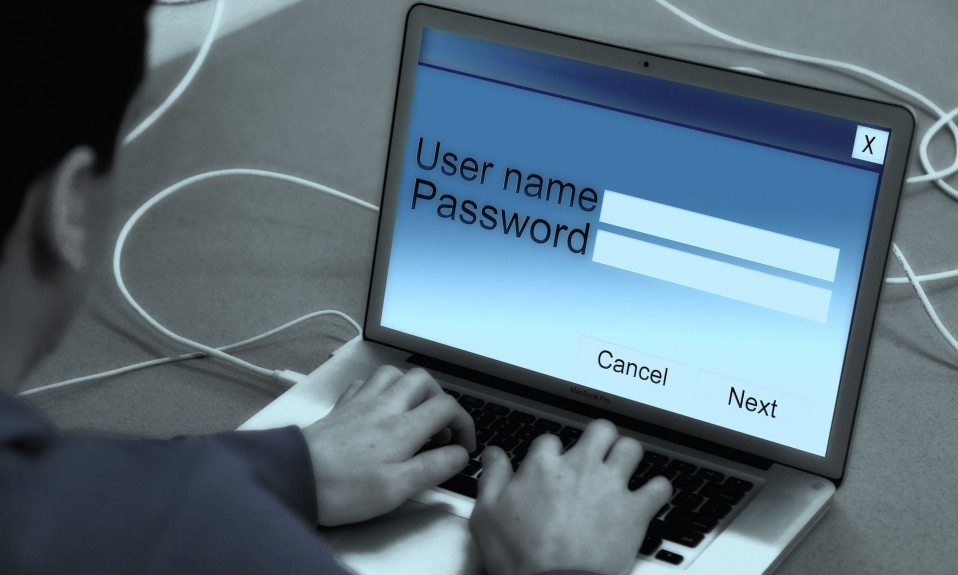

En el informe se ha destacado que una parte significativa de la inversión en transformación digital se destinará a la detección y prevención de ciberriesgos, con un crecimiento del 19,9% (CAGR) hasta 2022.

La idea de este gasto es combatir cualquier amenaza que pueda afectar los sistemas de TI (Tecnologías de la Información) de un banco y generar un gran impacto en el negocio.

Se ha informado que otra prioridad de inversión será la prevención y detección de fraudes online, más relacionados con el phishing (suplantación de identidad) y otros comportamientos fraudulentos del propio usuario, un sector en el que se calcula que el aumento será del 23,9% (CAGR) hasta 2022.

“Las mejoras en el proceso de incorporación u onboarding de clientes digitales también son una prioridad en la inversión en transformación digital, con un aumento del 16,5% (CAGR) hasta 2022”.

La identidad digital

Emilio Castellote, analista senior de IDC España, ha afirmado que las conclusiones de este informe respaldan el hecho de que el nuevo cliente digital será el enfoque de inversión de la banca.

“También confirma que la verificación de la identidad digital está desempeñando un papel importante en la transformación digital de los bancos en toda Europa Occidental”.

Y es que el informe “Validación de la identidad digital en el onboarding financiero” ha demostrado que el 33% de las organizaciones financieras ya ha implementado soluciones de verificación de identidad digital para automatizar el proceso de onboarding online del cliente.

Estas organizaciones, según la entrada de blog de IDC España, también tienen un mayor grado de madurez en cuanto a su transformación digital. El resultado, entonces, es un aumento en las tasas de adquisición de clientes y mejoras en su posición competitiva en relación con la experiencia digital del usuario.

Xavier Codó, vicepresidente y director general de Mitek Iberia & LATAM, ha explica que el proceso de onboarding digital es un enfoque clave para los bancos dentro de sus esfuerzos en transformación digital.

“La verificación de la identidad desempeña un papel fundamental en el éxito del onboarding digital, no sólo desde la perspectiva de la experiencia del usuario, sino también al proporcionar un nivel adicional de seguridad y confianza, mientras reduce el fraude y cumple con los requisitos reglamentarios”.

De hecho, según la investigación, aproximadamente el 55% de las empresas estarán enfocadas digitalmente en 2020 e invirtiendo en nuevos modelos de negocios basados en productos y servicios digitales.

Codó ha indicado que “estas tecnologías representan una revolución en el paradigma empresarial en España y seguirán teniendo un impacto a largo plazo, ya que las instituciones financieras están cada vez más presentes en el canal digital”.

Investigación IDC España – Mitek

IDC España actualmente tiene mayor presencia en el proceso de transformación digital de empresas de todos los sectores económicos. Es por eso que se ha aliado a Mitek para el patrocinio del informe “Validación de la identidad digital en el onboarding financiero”.

Mitek, organización global de soluciones de captura móvil y verificación de la identidad digital basada en los últimos avances en Inteligencia Artificial y Aprendizaje Automático, permite que una empresa verifique la identidad de un usuario durante una transacción digital.

Esto ayuda a las instituciones financieras, compañías de pagos y otras empresas que operan en mercados altamente regulados, a mitigar el riesgo financiero y cumplir con los requisitos regulatorios mientras aumentan los ingresos de los canales digitales.

Se ha conocido que la compañía también reduce la fricción en la experiencia del usuario con el relleno de datos avanzado y la automatización del proceso de incorporación.

“Las soluciones innovadoras de Mitek están integradas en las aplicaciones de más de 6.500 organizaciones y son utilizadas por más de 80 millones de consumidores para depósitos de cheques móviles, apertura de nuevas cuentas y más”.